Die Zahl der Privatpleiten habe sich damit um 1,4 Prozent im Vergleich zum Vorjahreszeitraum (1. Halbjahr 2018: 42.846) verringert. Zu diesem Ergebnis kommt der Informationsdienstleister CRIFBÜRGEL in der neuen Studie "Schuldenbarometer 1. Halbjahr 2019".

Für das gesamte Jahr 2019 rechne das Unternehmen derzeit mit bis zu 88.000 Privatinsolvenzen in Deutschland und damit auf Jahressicht mit dem neunten Rückgang in Folge (Jahr 2018: 88.995).

"Der erneute Rückgang der Privatinsolvenzen liegt an der weiterhin niedrigen Arbeitslosenquote in Deutschland. Die Binnenkonjunktur hat sich dank steigender Löhne und einer positiven Situation auf dem Arbeitsmarkt gerade in den letzten Jahren gut entwickelt", sagt CRIFBÜRGEL Geschäftsführer Christian Bock.

Die Trendumkehr ist eingeleitet

"Dennoch ist die Trendumkehr bei den Privatinsolvenzen eingeleitet. Für 2020 erwarten wir wieder mehr private Insolvenzen in Deutschland. Die konjunkturelle Schwächephase hinterlässt langsam auch am Arbeitsmarkt leichte Spuren. Da in den Insolvenzstatistiken vor allem die Vergangenheit abgebildet wird, sie gewissermaßen ein Blick in den Rückspiegel sind, werden diese Entwicklungen auch erst 2020 einen Einfluss auf die Insolvenzzahlen haben", so Bock.

Sechs Hauptursachen für prekäre Lage

Grundsätzlich gebe es sechs Hauptursachen, die die Betroffenen in eine finanziell prekäre Lage führen und damit eine Privatinsolvenz auslösen können. Zu den Gründen gehörten Arbeitslosigkeit und reduzierte Arbeit, Einkommensarmut, gescheiterte Selbstständigkeit, unwirtschaftliche Haushaltsführung, Veränderungen in der familiären Situation wie Scheidung beziehungsweise Trennung und Krankheit. Der überwiegende Teil der Privatpersonen in einer Insolvenz habe vor allem Schulden bei Kreditinstituten, Versandhändlern, Versicherungen, Behörden, Vermietern, Energieversorgern und Telefongesellschaften.

Mehr Privatinsolvenzen bei älteren Menschen

In drei Altersgruppen stiegen die Privatinsolvenzen bereits an. So mussten in der Altersgruppe der 31-bis 40-Jährigen 11.308 und damit 2,3 Prozent mehr Bundesbürger als vor einem Jahr eine private Insolvenz anmelden (1. Halbjahr 2018: 11.057). Nach zwei Jahren sinkender Fallzahlen steigen auch die Privatinsolvenzen in der Altersgruppe 61 Jahre und älter wieder an. So stiegen die Privatpleiten bei den älteren Bundesbürgern um 2,2 Prozent auf 4.795 Fälle (Anteil am Insolvenzgeschehen: 11,4 Prozent).

Immer mehr finanzielle Probleme im Alter

Ursachen für eine Privatinsolvenz im Alter resultierten aus dem problematischen Arbeitsmarkt in der Vergangenheit und dem Wandel der Erwerbsformen. Dazu zähle beispielsweise die Zunahme von Niedriglohnbeschäftigung und in der Folge eine entsprechend geringe Altersrente. Dass die Renten nicht ausreichten, beruhe in vielen Fällen auch auf einer Erwerbsbilanz mit Unterbrechungen. Das Risiko einer Privatinsolvenz im Alter werde zudem durch hohe Kosten im Krankheitsfall erhöht. Zu den Betroffenen von Privatinsolvenzen in der Altersgruppe "61 Jahre und älter" zählten auch ehemals Selbstständige, da bei ihnen die Altersvorsorge aufgrund der fehlenden Pflicht häufig auf der Strecke geblieben sei. Diese Entwicklungen in Verbindung mit dem demografischen Wandel werde dazu führen, dass künftig eine immer größer werdende Bevölkerungsgruppe vor finanziellen Problemen im Alter stehen wird.

Jede dritte Privatinsolvenz von Menschen ab 51 Jahren angemeldet

Überraschend angestiegen seien auch die Privatinsolvenzen in der Altersgruppe der 51 bis 60-Jährigen. Auch in dieser Gruppe stiegen die Fallzahlen um 2,2 Prozent auf 8.555 Privatinsolvenzen. In der Summe machten die beiden ältesten Altersgruppen 31,6 Prozent (13.350 Privatinsolvenzen absolut) am Insolvenzgeschehen in Deutschland aus. Mit anderen Worten: Nahezu jede dritte Privatinsolvenzen in Deutschland werde von einem Bundesbürger angemeldet, der mindestens 51 Jahre alt sei.

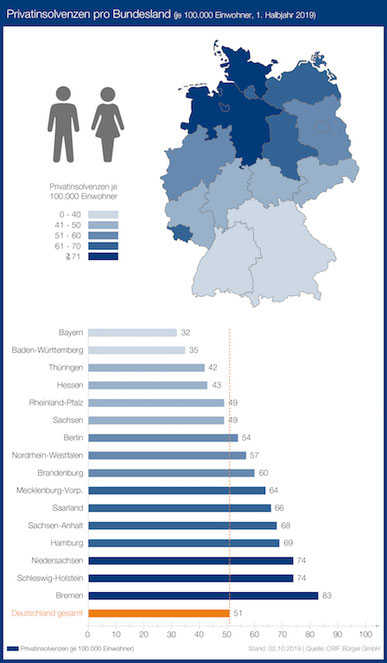

In Bremen gibt es die meisten Privatinsolvenzen

Ein Trend bei den Privatinsolvenzen setze sich auch im 1. Halbjahr 2019 fort: Der Norden bleibe die Insolvenzhochburg in Deutschland. Am meisten Privatpleiten gebe es in den ersten sechs Monaten in Bremen. Auf 100.000 Bürger gerechnet waren 83 zahlungsunfähig. Es folgten ein Nord-Süd-Gefälle: Die weiteren Insolvenzspitzenreiter seien Schleswig-Holstein und Niedersachsen mit je 74 Privatinsolvenzen je 100.000 Einwohner und Hamburg (69). Der Bundesdurchschnitt liegt im 1. Halbjahr 2019 bei 51 Privatinsolvenzen je 100.000 Einwohner. Über dem Schnitt rangierten auch die Bundesländer Sachsen-Anhalt (68), Saarland (66), Mecklenburg-Vorpommern (64), Brandenburg (60), Nordrhein-Westfalen (57) und Berlin (54). Am wenigsten Privatinsolvenzen meldeten im 1. Halbjahr 2019 Bayern (32 Fälle je 100.000 Einwohner), Baden-Württemberg (35) und Thüringen (45).

In der Statistik der absoluten Privatinsolvenzzahlen stehen mit Nordrhein-Westfalen (10.162), Niedersachsen (5.871) und Bayern (4.165) zugleich die bevölkerungsreichsten Bundesländer an der Spitze.

Fallzahlen steigen in neun Bundesländern an

Auch wenn es bundesweiten Rückgang der Privatinsolvenzen von 1,4 Prozent gebe, stiegen die Fallzahlen in neun Bundesländern an. Allen voran Sachsen-Anhalt mit einem Anstieg von 8,3 Prozent. Deutlich mehr Privatpleiten als vor einem Jahr gebe es zudem in Niedersachsen und Bremen (je plus 7,2 Prozent) und in Rheinland-Pfalz (plus 6,3 Prozent). Thüringen (minus 15,1 Prozent) und Bayern (minus 14,5 Prozent) meldeten hingegen zweistellige Rückgänge. Deutlich weniger Privatpleiten gebe es hingegen auch im Saarland (minus 7,9 Prozent), Hamburg (7,8 Prozent) und in Baden-Württemberg (minus 7,6 Prozent). pm, ots, mei

Bildrechte: CRIF Bürgel GmbH Fotograf: CRIF Bürgel GmbH

English version

The number of private insolvencies in Germany continued to decline. In the first half of 2019, 42,235 consumers had to file for bankruptcy - the lowest number since 2004. The number of private bankruptcies had thus fallen by 1.4 percent compared with the same period last year (H1 2018: 42,846). This is the conclusion reached by the information service provider CRIFBÜRGEL in the new study "Debt Barometer 1st Half 2019".

For 2019 as a whole, the company currently expects up to 88,000 private insolvencies in Germany and thus the ninth consecutive decline for the year (2018: 88,995).

"The renewed decline in private insolvencies is due to the continued low unemployment rate in Germany. Thanks to rising wages and a positive situation on the labor market, the domestic economy has developed well in recent years," says CRIFBÜRGEL Managing Director Christian Bock.

The trend reversal has been initiated

"Nevertheless, the trend reversal in private insolvencies has been initiated. We expect more private insolvencies in Germany in 2020. The economic downturn is slowly leaving its mark on the labor market as well. Since the insolvency statistics primarily reflect the past and are a kind of rearview mirror, these developments will only have an impact on insolvency figures in 2020," Bock said.

Six main reasons for the precarious situation

Basically, there are six main causes which can lead the persons concerned into a financially precarious situation and thus trigger a private insolvency. The reasons included unemployment and reduced work, income poverty, failed self-employment, uneconomical household management, changes in the family situation such as divorce or separation and illness. The overwhelming majority of private individuals in insolvency are mainly in debt with banks, mail order companies, insurance companies, public authorities, landlords, energy suppliers and telephone companies.

More private insolvencies among older people

Private insolvencies have already risen in three age groups. In the age group 31 to 40, 11,308 people - 2.3 percent more than a year ago - had to file for private insolvency (first half of 2018: 11,057). After two years of falling case numbers, the number of private insolvencies in the age group 61 and older is also on the rise again. The number of private insolvencies among older German citizens rose by 2.2 percent to 4,795 (share of insolvencies: 11.4 percent).

More and more financial problems in old age

Causes for private insolvency in old age resulted from the problematic labour market in the past and the change in forms of employment. These include, for example, the increase in low-wage employment and, as a result, a correspondingly low old-age pension. In many cases, the fact that pensions are not sufficient is also based on an employment balance with interruptions. The risk of private insolvency in old age is also increased by high costs in the event of illness. Those affected by private insolvencies in the age group "61 years and older" also included the formerly self-employed, since their old-age provision often fell by the wayside because they were not obliged to do so. These developments, in conjunction with demographic change, will lead to a growing population group facing financial problems in old age in the future.

Every third private insolvency registered by people aged 51 and over

The number of private insolvencies in the 51- to 60-year-old age group also rose surprisingly. In this group, too, the number of cases rose by 2.2 percent to 8,555. In total, the two oldest age groups accounted for 31.6 percent (13,350 private insolvencies in absolute terms) of insolvencies in Germany. In other words: Almost one in three private insolvencies in Germany is registered by a German citizen who is at least 51 years old.

Bremen has the highest number of private insolvencies

A trend in private insolvencies continued in the first half of 2019: the North remained the insolvency stronghold in Germany. Most private bankruptcies were in Bremen in the first six months. Calculated on 100,000 citizens, 83 were insolvent. This was followed by a north-south divide: The other insolvency leaders were Schleswig-Holstein and Lower Saxony with 74 private insolvencies each per 100,000 inhabitants and Hamburg (69). The national average for the first half of 2019 was 51 private insolvencies per 100,000 inhabitants. The federal states of Saxony-Anhalt (68), Saarland (66), Mecklenburg-Western Pomerania (64), Brandenburg (60), North Rhine-Westphalia (57) and Berlin (54) also ranked above the average. Bavaria (32 cases per 100,000 inhabitants), Baden-Württemberg (35) and Thuringia (45) reported the lowest number of private insolvencies in the first half of 2019.

In the statistics of absolute private insolvency figures, North Rhine-Westphalia (10,162), Lower Saxony (5,871) and Bavaria (4,165) are the most populous federal states.

Number of cases on the rise in nine federal states

Even though there was a 1.4 percent decline in private insolvencies across Germany, the number of cases rose in nine federal states. Saxony-Anhalt led the way with an increase of 8.3 percent. There were also significantly more private bankruptcies than a year ago in Lower Saxony and Bremen (plus 7.2 percent each) and in Rhineland-Palatinate (plus 6.3 percent). Thuringia (minus 15.1 per cent) and Bavaria (minus 14.5 per cent), on the other hand, reported double-digit declines. On the other hand, there were also significantly fewer private bankruptcies in Saarland (minus 7.9 per cent), Hamburg (7.8 per cent) and Baden-Württemberg (minus 7.6 per cent). pm, ots, mei

Image rights: CRIF Bürgel GmbH Photographer: CRIF Bürgel GmbH